Wprowadzenie

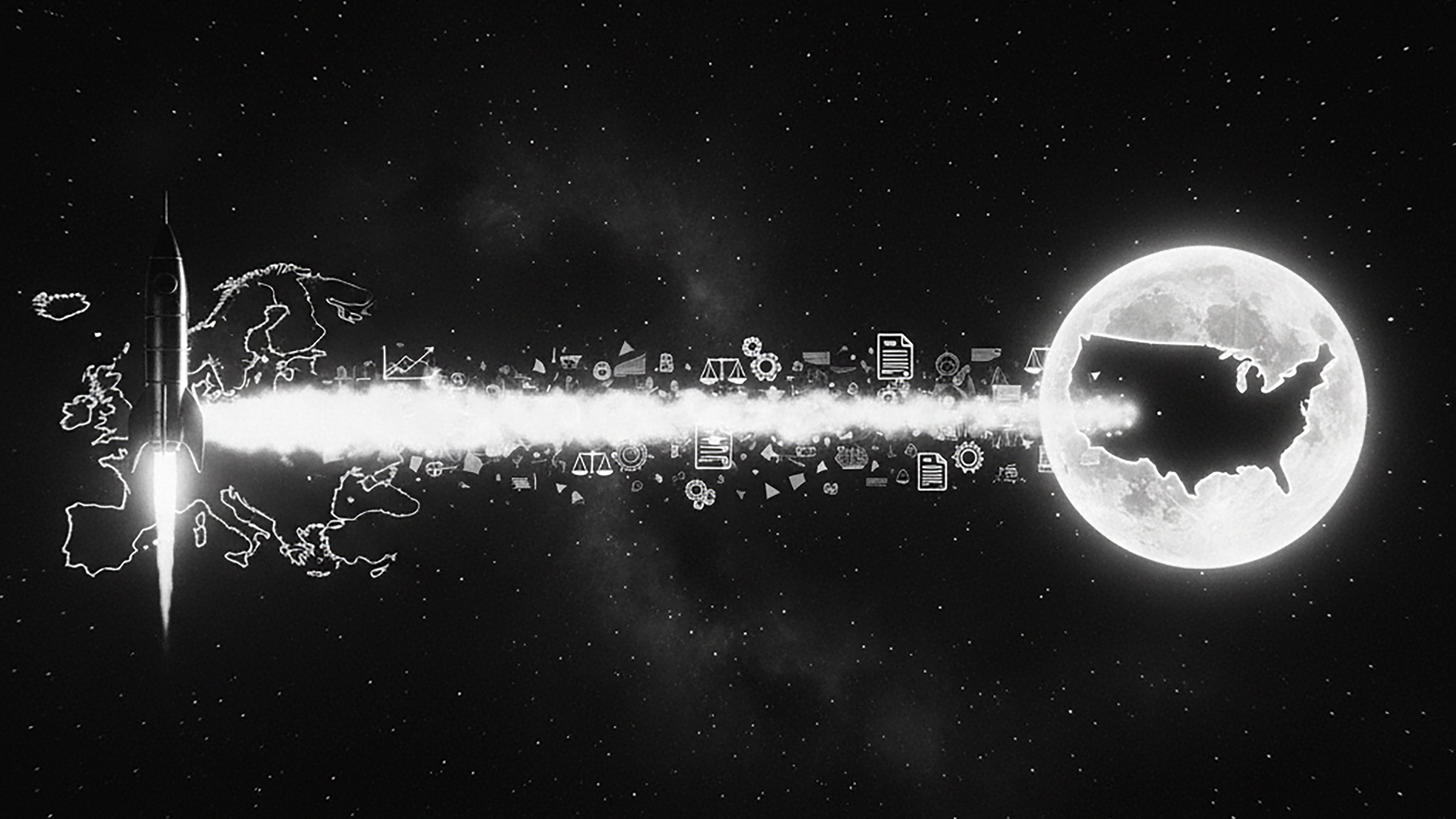

W świecie venture capital istnieje anomalia warta miliardy dolarów, którą większość inwestorów ignoruje: drastyczna różnica w wycenach między startupami z Europy Środkowo-Wschodniej (CEE) a ich odpowiednikami w USA. Ta luka nie wynika z różnic w jakości technologii czy talentów - jest to czysta rynkowa nieefektywność, której wykorzystanie stało się fundamentem strategii ZEOX.

Asymetria wycen między CEE a USA

Dane są jednoznaczne: startup AI z regionu CEE w fazie seed może być wyceniony na 3-5 milionów dolarów pre-money, podczas gdy identyczna firma w Dolinie Krzemowej osiąga wycenę 15-25 milionów dolarów. To różnica rzędu 3-5x przy tym samym produkcie, zespole i metrykach traction.

Dlaczego ta anomalia istnieje?

- Dostęp do kapitału: Rynek VC w CEE jest znacznie mniejszy i mniej dojrzały niż w USA

- Brak marki geograficznej: "Made in Poland" nie budzi takiego zaufania jak "Silicon Valley"

- Ograniczona sieć: Startupy z CEE mają trudniejszy dostęp do top-tier VC i strategicznych partnerów

- Percepcja ryzyka: Inwestorzy globalnie postrzegają CEE jako rynek emerging, nie mature tech

Strategia ZEOX: arbitraż wycen jako core business model

ZEOX nie tylko identyfikuje tę anomalię - kapitalizuje ją systematycznie. Nasza strategia opiera się na trzech filarach:

1. Inwestycja w CEE po atrakcyjnych wycenach

Koncentrujemy się na deep-tech i AI startupach z Polski, Czech, Rumunii i regionu bałtyckiego, które mają:

- Silną bazę technologiczną (często spin-offy uniwersyteckie lub zespoły z background w badaniach)

- Wczesne sygnały product-market fit

- Ambicje globalne, ale ograniczony dostęp do kapitału międzynarodowego

2. Build & Scale Hub (BSH): most do USA

To nie jest klasyczny akcelerator. BSH to system operacyjny dla naszych portfolio companies, który:

- Daje dostęp do mentorów i advisors z Doliny Krzemowej

- Przeprowadza przez proces strukturyzacji biznesu pod standardy US VC

- Łączy z klientami enterprise i pilotami w USA

- Przygotowuje do fundraisingu w USA (pitch, metryki, narracja)

3. Exit w USA po US-level valuations

Gdy startup z naszego portfolio fundraise'uje rundę Series A w USA, jego wycenę określają już amerykańskie standardy. Ta sama firma, która 18 miesięcy wcześniej była warta 4 miliony dolarów w Polsce, teraz jest warta 30-50 milionów w Kalifornii - przy tej samej technologii, tylko z lepszą marką, siecią i go-to-market strategy.

Nasz zwrot z inwestycji pochodzi nie tylko z wzrostu wartości biznesu, ale z arbitrażu geograficznego: kupujemy po cenie CEE, sprzedajemy po cenie USA.

Podsumowanie: Rynkowa anomalia jako fundamentalna przewaga

Asymetria wycen CEE vs. USA to nie bug - to feature, który mądrzy inwestorzy mogą wykorzystać. ZEOX nie czeka, aż rynek się "wyrówna". Budujemy most między tymi dwoma światami i monetyzujemy różnicę.

Dla startupów z regionu CEE oznacza to dostęp do kapitału, sieci i know-how, którego nie mają lokalnie. Dla inwestorów oznacza to ekspozycję na high-quality deep-tech w wycenach, które w USA są już nieosiągalne.

To nie jest arbitraż, który zniknie jutro. To strukturalna nieefektywność rynku, która będzie istnieć tak długo, jak długo CEE pozostanie niedowartościowane, a Dolina Krzemowa - globalnym centrum VC. ZEOX jest mostem. I zarabiamy na każdym przejeździe.

Porozmawiajmy o inwestycji

Chcesz dowiedzieć się więcej o tym, jak ZEOX kapitalizuje asymetrię wycen? Skontaktuj się z nami.